wypełnij, proszę, formularz.

Problem

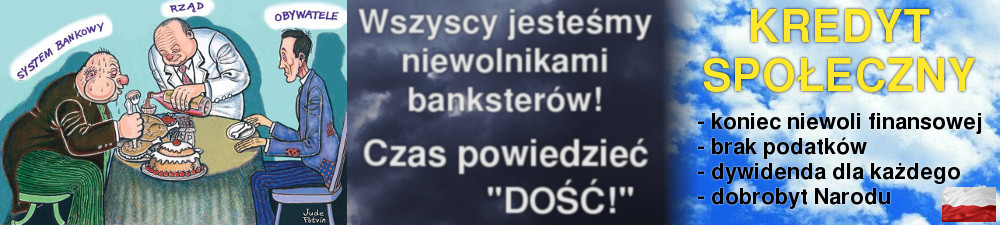

Dla większości Czytelników to, co zostanie tutaj przedstawione może okazać się szokiem i zburzyć dotychczasowy pogląd o świecie. Wielu może także dziwić napis "Wszyscy jesteśmy niewolnikami banksterów!". Powiedziane jest jednak, że prawda wyzwala. Poznajmy ją więc, byśmy choć mieli szansę stać się ludźmi wolnymi, a nie zaliczali się do tych, o których mógł myśleć Goethe mówiąc:

Wszyscy prawdopodobnie znamy monteskiuszowski podział władzy na władzę ustawodawczą, wykonawczą i sądowniczą. Mówi się, że obecnie istnieje jeszcze czwarta władza, którą są media. Niezależnie, czy media włączymy do tego podziału, jest on niewystarczający, gdyż istnieje władza ziemska, która jest ponad wszystkimi wymienionymi. Jest to oczywiście władza finansowa.

Pewien bankier wypowiedział kiedyś znamienne zdanie:

Czy banki pożyczają pieniądze zdeponowane przez ich klientów (np. na lokatach)? Wbrew błędnym przypuszczeniom większości ludzi odpowiedź brzmi: NIE.

Skąd zatem banki biorą pieniądze, które pożyczają klientom chcącym (a często potrzebującym) wziąć kredyt? Odpowiedź: banki TWORZĄ PIENIĄDZE w chwili udzielania kredytu. Kwota pożyczki zostaje dopisana na rachunek klienta i od tej pory jest on ją winien bankowi wraz z odsetkami. Najdziwniejsze jest to, że bank nie miałby czego pożyczyć klientowi, gdyby ten nie podpisał umowy kredytowej.

Banki uważane są za instytucje zaufania publicznego. Niestety jest tak z powodu niewiedzy ludzi na temat sposobu, w jaki one funkcjonują. W obecnym systemie finansowym banki to tak naprawdę najbardziej oszukańcze instytucje na świecie, a możliwość prowadzenia swej haniebnej działalności mają na dodatek zagwarantowaną prawnie.

Zechciejmy przyjrzeć się temu bliżej...

Na całym świecie obserwuje się trwałą tendencje do wzrostu podatków. Rośnie bezrobocie, rosną długi publiczne. Kraje rozwinięte gospodarczo co pewien czas przeżywają załamanie się procesu wzrostu gospodarczego. Następuje wtedy naruszenie stanu równowagi gospodarczej i regres w rozwoju ekonomicznym. Największy z kryzysów objął wszystkie państwa kapitalistyczne w latach 1929-1933. Produkcja przemysłowa w tych państwach zmniejszyła się wtedy o 30 procent.

Rzeczywiste przyczyny tych problemów gospodarczych są mało znane pomimo tego, że nadal funkcjonują one niemal we wszystkich państwach współczesnego świata. Podstawowym warunkiem zrozumienia tych mechanizmów oraz zrozumienia współczesnej ekonomii jest poznanie sposobu, w jaki powstaje pieniądz.

Narodziny i śmierć pieniądza

Banknoty i monety stanowią jedynie kilka procent sumy pieniędzy używanych do płacenia zobowiązań. Niemal wszystkie współcześnie dokonywane transakcje odbywają się przy pomocy pieniądza elektronicznego. Pieniądz ten jest tzw. pieniądzem bezgotówkowym i pełni w płaceniu zobowiązań taką samą role jak gotówka.

Zobaczmy co podają autorzy podręcznika do ekonomii wykorzystywanego przez studentów na uczelniach w Polsce i USA (D.R. Kamerschen „Ekonomia”, 1991, rozdz. „Tworzenie pieniądza”):

Ocenia się, że ponad 95% pieniędzy funkcjonujących w obiegu USA, Kanady, Australii powstało jako dług wobec banków. Sytuacja banków jest uprzywilejowana, gdyż żaden inny podmiot nie ma prawa tworzyć pieniędzy. Nawet rządy państw zrezygnowały z prawa do tworzenia pieniądza i ograniczyły się do próby regulowania ilości pieniądza tworzonego przez banki.

Powszechnie używane określenie „pożyczka bankowa” wprowadza w błąd. Raczej należało by używać określenia „odstąpienie na procent wytworzonych przez bank pieniędzy”.

Wada pieniądza

W obecnie funkcjonującym systemie ilość pieniądza w obiegu zależy przede wszystkim od tego, czy istnieje zapotrzebowanie na kredyt. Jeżeli rząd, przedsiębiorstwa lub ludzie pożyczają w bankach pieniądze, wtedy w obiegu przybywa pieniądza. Jeżeli pieniądz jest do banków oddawany, przestaje funkcjonować w obiegu, umiera. Nieplanowane wahania pieniądza w gospodarce są przyczyną zaburzeń ekonomicznych. Obserwuje się zjawisko następowania na przemian okresów rozwoju i zastoju.

Uzależnienie ilości pieniądza od zapotrzebowania na kredyt było przyczyną licznych kryzysów finansowych. W okresie, gdy w jakimś państwie zostały zakończone znaczące inwestycje (następowało tzw. „przegrzanie” koniunktury), ilość pieniądza w gospodarce malała z powodu nie zaciągania nowych pożyczek inwestycyjnych oraz spłacania starych zobowiązań. Mała ilość pieniądza powodowała, że wszyscy zaczynali oszczędzać z powodu ograniczonego do niego dostępu. Pogarszało to zyski z inwestycji i jeszcze bardziej zniechęcało do brania nowych kredytów. Itd. W konsekwencji ludzie byli zwalniani masowo z pracy i następowała recesja. W końcu zjawiska te, wzmacniając się wzajemnie, pogłębiają się i następuje kryzys finansowy.

Naturalne jest, że ilość pieniądza powinna zależeć głównie od tego jakie są możliwości produkcji.

Z powodu tego mechanizmu rządy licznych państw prowadzą jedną z najbardziej niedorzecznych polityk „politykę schładzania koniunktury”, która ma na celu nie dopuścić do pełnego rozwoju gospodarczego, aby nie zmalało zapotrzebowanie na kredyt inwestycyjny.

Niezależnie od omówionego powyżej problemu wynikającego ze sposobu tworzenia pieniądza istniejący system posiada jeszcze większą, niesłychaną wręcz wadę.

Długi niespłacalne

Największa wada systemu finansowego wynika z faktu, że pieniądz powstaje jako dług. Z punktu widzenia gospodarki pieniądz podlega prawu zachowania. Można wydać tylko tyle, ile się zarobi. Jedynie banki nie podlegają temu prawu i same mogą tworzyć pieniądz. Praktycznie wszystkie środki płatnicze są długiem wobec jakiegoś systemu bankowego.

Pieniądze wytworzone w bankach i pożyczone do gospodarki muszą być oddane łączne z odsetkami. Jednak przedsiębiorstwa, ludzie, a nawet rząd nie mogą pomnożyć pieniędzy. Wszyscy oni mogą wytwarzać realne dobra, którymi jednak nie można spłacić kredytów. Banki żądają pieniędzy. Nie można oddać więcej pieniędzy niż się otrzymało, skoro nie można ich stworzyć. Oddanie więc takich długów jest niemożliwe.

W pierwszej chwili czytelnik pomyśli być może, że gospodarka może spłacić długi. Zadłużone przedsiębiorstwo może przecież sprzedać swoje produkty z zyskiem, który odda do banku. Tak jednak nie jest. Istnieje określona suma pieniędzy, którą dla gospodarki wytworzyły banki. Jeżeli ktoś odda więcej niż sam pożyczył, oznacza to, że oddał pieniądze pożyczone przez kogoś innego. Dla tego drugiego podmiotu zabraknie pieniędzy na spłacenie swojego długu. Po prostu nie ma ich w obiegu. Jeżeli ktoś odniesie sukces gospodarczy i będzie w stanie spłacić swoje zobowiązania, ktoś inny musi pogrążyć się w długach.

Poza tym oddanie pieniędzy wytworzonych przez bank spowoduje ich brak w obrocie i recesję. Aby utrzymać masę pieniędzy w gospodarce, ktoś musi być ciągle zadłużony. Od długów liczone są procenty, w następnych latach procenty są liczone od długu i procentów (tzw. odsetki skumulowane). W konsekwencji długi gospodarki wobec banków rosną w sposób wykładniczy. Po kilkunastu latach w systemie, w którym pieniądz jest zadłużony, łączne długi przewyższają wielokrotnie masę pieniędzy w gospodarce. Zadłużeni są wszyscy. Takie zjawiska obserwujemy w USA, Kanadzie, Australii itd.

Ubóstwo w świecie obfitości

Laureat Nagrody Nobla z dziedziny ekonomii profesor Amartya Sen twierdzi, że przyczyną głodu panującego w wielu miejscach świata jest brak dostępu do zasobów niezbędnych do otrzymania żywności, a nie sam jej niedostatek. Główną przyczyną głodu jest spadek realnych dochodów. Możliwość zakupu żywności zależy od tego, czy ludzie mogą sprzedać swoją prace. Podkreśla, że przyczyną głodu nie jest ograniczenie podaży żywności.

Wypowiedź profesora Sen’a dotyczy krajów ubogich. Potwierdza on jednak fakt, że problemy ekonomiczne nie muszą mieć swojego źródła w niemożności produkcji, braku energii czy surowców. Bardzo ważny jest także system dystrybucji dóbr wytwarzanych przez człowieka.

Kryzysy gospodarcze mają swoją przyczynę w wadliwym systemie finansowym. Np. podczas wielkiego kryzysu międzywojennego magazyny były przepełnione produktami. Producenci nie mogli ich sprzedać, podczas gdy miliony bezrobotnych ludzi nie było w stanie ich kupić. Ludzie nie mogli konsumować dóbr, które sami potrafili wytworzyć. Wszystko dlatego, że na rynku zaczęło brakować pieniądza. Pieniądza który jest wadliwie tworzony.

Podatki i deficyt budżetowy

Wadliwy system pieniądza powoduje, że systemy gospodarcze funkcjonują nieefektywnie. Nie codziennie przeżywamy skrajne załamania światowej gospodarki, ale codziennie oglądamy rosnące podatki, długi i bezrobocie. Wyraźnie widać, że nie są w pełni wykorzystywane możliwości produkcji, które daje rozwinięta dziś technika.

Konsekwencjami zrzeczenia się przez naród prawa do tworzenia pieniądza są rosnące podatki oraz deficyt budżetowy. Rząd, aby uruchomić dodatkowy pieniądz w tym systemie, prosi o pożyczkę banki. Banki wytwarzają dla rządu pieniądze i oddają do użytkowania na procent. W zamian za tanią i prostą operacje stworzenia pieniądza rząd zastawia w bankach majątek narodowy. Długi rządu wobec banków są spłacane z podatków. Gdy tak się dzieje, w obiegu ponownie maleje ilość pieniądza.

Jeżeli rząd nie chce zmniejszyć ilości pieniądza w obiegu, musi zaciągnąć nowe kredyty. Odsetki kumulują się i rosną. W końcu spłata samych odsetek pochłania znaczną część budżetu. Ponaglany rząd próbując spłacić zobowiązania musi zwiększać podatki.

Zadłużone przedsiębiorstwa, aby spłacać niekończące się długi, podnoszą ceny towarów. Wszyscy płacimy ten, ukryty najbardziej ze wszystkich, podatek. Jest on wliczony w cenę każdego produktu, który powstał w zadłużonym przedsiębiorstwie. Nie jest on jednak odprowadzany do budżetu tylko do banków.

W systemie, w którym funkcjonuje pieniądz zadłużony, możliwe są dwa scenariusze. Jeżeli nikt nie zaciąga pożyczek w bankach, w obiegu brakuje pieniędzy i utrzymuje się recesja. Jeżeli rząd, przedsiębiorstwa itd. zaciągają pożyczki, powstający dzięki temu pieniądz może umożliwić rozwój gospodarki, ale wtedy cała gospodarka zaczyna pogrążać się w niespłacalnych długach.

Konstytucja

Konstytucja Polski z 1997 roku zawiera zapis sprzeczny z interesem polskich obywateli. Chodzi o art. 220, który brzmi:

Droga do obfitości

Aby system gospodarczy nie posiadał omówionej wady, prawo tworzenia nowego pieniądza powinno należeć wyłącznie do rządu. Banki powinny móc pożyczać tylko zdeponowane w nich pieniądze. Nie dopuszczalne jest też, żeby banki mogły pożyczać pieniądze zdeponowane w nich na rachunkach bieżących, gdyż w wyniku takiej pożyczki powstaje nowy pieniądz (pieniądz dług). Proszę bowiem zauważyć, że w wyniku takiej pożyczki nie następuje zmniejszenie niczyjego rachunku. Pierwszy podmiot, który złożył pieniądze na rachunku bieżącym, może nimi płacić tak samo, jak gdyby nie znajdowały się one w banku. Drugi podmiot, który pożyczył te pieniądze, może wykorzystywać je (niby te same pieniądze) tak, jakby były one wyłącznie jego własnością. W konsekwencji w obiegu funkcjonują środki płatnicze dwa razy większe niż na początku.

Życiodajna krew społeczeństwa

Gospodarka światowa nie może działać bez pieniądza. Pieniądz jest potrzebny jak krew dla żywego organizmu. Gdy go brakuje, przedsiębiorstwa nie mogą sprzedać produktów, a ludzie nie mogą kupić tego, co sami potrafią wytworzyć. Bez pieniądza panuje recesja i bezrobocie. Charakterystyczne jest to, że w czasie kryzysów finansowych sklepy i magazyny są pełne.

Banki sprawują monopol kredytu. Przywłaszczyły sobie prawo emitowania wszystkich pieniędzy narodu. Sprawują największą władzę nie ponosząc żadnej odpowiedzialności.

Pieniądz, który powstaje w momencie udzielenia kredytu i jest długiem wobec banku, posiada dwie bardzo istotne wady.

Po pierwsze: ilość pieniądza nie jest związana z faktycznymi potrzebami tylko z zapotrzebowaniem na kredyt. Po drugie: długów, które powstają w wyniku tworzenia pieniądza zadłużonego, nie można spłacić. Wady te omówię teraz pokrótce.

Pierwsza wada pieniądza zadłużonego

W obecnie funkcjonującym systemie ilość pieniądza w obiegu zależy przede wszystkim od tego, czy istnieje zapotrzebowanie na kredyt. Gdy rząd, przedsiębiorstwa, ludzie zaciągają w bankach pożyczki, w gospodarce przybywa pieniądza. Gdy oddają długi, pieniądza w gospodarce ubywa. Nieplanowane wahania pieniądza w gospodarce są przyczyną zaburzeń ekonomicznych. Obserwuje się zjawisko następowania na przemian okresów rozwoju i zastoju.

Uzależnienie ilości pieniądza od zapotrzebowania na kredyt jest rozwiązaniem błędnym. Zapotrzebowanie na kredyt może okresowo maleć. Zwłaszcza gdy gospodarka jest rozwinięta, wyczerpują się proste pomysły inwestycyjne, które mogłyby być powodem do wzięcia kredytu. Ale właśnie gospodarce rozwiniętej potrzeba dużo pieniędzy. Każdy człowiek intuicyjnie czuje, że w sytuacji, gdy istnieje duża produkcja, potrzebnych jest dużo pieniędzy, aby istniała równowaga popytu i podaży. W obecnym systemie może dojść do sytuacji, że pomimo dobrze funkcjonującej gospodarki, ilość pieniądza maleje. Tak się też czasami dzieje. Proszę się zastanowić, czy można w równie prosty sposób wytłumaczyć przyczyny zapowiadanej właśnie w USA recesji. W tym przypadku zaczyna się akurat od kłopotów w branży energetycznej.

Także w polskiej gospodarce wyraźnie widać typowe objawy recesji. Prawie trzy miliony bezrobotnych ludzi, którzy często nie mają szansy ułożyć sobie życia z jednej strony. Z drugiej strony braki milionów mieszkań, autostrad itd. Przemysł bardzo chętnie zatrudniłby tych ludzi, gdyby mógł sprzedać (tym samym ludziom) wytworzone produkty. Wszyscy pracowaliby dla prywatnego, ale przecież także wspólnego dobra. Obecnie jest to niemożliwe, ponieważ w gospodarce brakuje pieniędzy.

Naturalne jest, że ilość pieniądza powinna zależeć głównie od tego, jakie są możliwości produkcji. Jeżeli gospodarka się rozwija, pieniądza powinno przybywać. Jeżeli np. z powodu kataklizmów ilość dóbr maleje, ilość pieniądza powinna maleć.

Druga wada pieniądza zadłużonego

Oddanie pieniędzy wytworzonych przez bank spowoduje ich ponowny brak w obrocie. Aby utrzymać masę pieniędzy w gospodarce ktoś musi być ciągle zadłużony. Od długów liczone są procenty, w następnych latach procenty są liczone od długu i procentów (tzw. odsetki skumulowane). W konsekwencji długi gospodarki wobec banków rosną w sposób wykładniczy. Przy stosowanych odsetkach po kilkunastu latach w systemie tym łączne długi przewyższają wielokrotnie masę pieniędzy w gospodarce. Zadłużeni są wszyscy. Takie zjawiska obserwujemy w USA, Kanadzie, Australii itd.

Pieniądze wytworzone w bankach i pożyczone do gospodarki muszą być oddane łączne z odsetkami. Jednak przedsiębiorstwa, ludzie a nawet rząd nie mogą pomnożyć pieniędzy. Wszyscy oni mogą wytwarzać realne dobra, którymi jednak nie można spłacić kredytów. Banki żądają pieniędzy. Nie można oddać więcej pieniędzy niż się otrzymało, skoro nie można ich tworzyć. Ponieważ banki są jedynym źródłem pieniędzy, społeczeństwo musi pożyczać od banków pieniądze, aby spłacić procenty od pieniędzy, które pożyczyło uprzednio. Oddanie więc takich długów jest niemożliwe.

Kto zyskuje na inflacji

Według powszechnie przyjętej opinii przyczyną inflacji jest nadmierny przyrost pieniądza w obiegu. Ta powszechna opinia nie uwzględniają pewnych faktów.

Należy zaznaczyć, że inflacja może mieć także inne przyczyny. Bardzo istotną przyczyną inflacji jest wzrost kosztów. Według mojej opinii jest to główna przyczyna obecnej inflacji w Polsce. Na pewno inflacja w Polsce nie jest spowodowana nadmiarem pieniądza w gospodarce.

Mechanizm jest następujący. Jeżeli wczoraj opłacało się sprzedać jakiś produkt za 10 zł. jutro, jeżeli koszty jego wytworzenia wzrosną, ta cena będzie już nieopłacalna i musi wzrosnąć. Wzrostu ceny tego produktu nie powstrzyma nawet fakt, że w gospodarce jest za mało pieniędzy i z tego powodu produkt jest trudno sprzedać. Wzrost ceny nie zostanie powstrzymany przez konkurencje, jeżeli jej koszty też wzrosły. Mamy wzrost cen mamy, więc inflację. Jakie zatem mogą być przyczyny wzrostu kosztów?

Koszty produkcji wzrastają, jeżeli wzrastają podatki lub zobowiązania wobec banków.

Nie będziemy się już zastanawiali nad tym, jakie inflacja może mieć przyczyny. To co zostało powiedziane, powinno wystarczyć. Zastanówmy się raczej nad tym, komu może zależeć na tym, aby inflacja występowała. Na inflacji najbardziej zyskują twórcy pieniądza czyli banki i to co najmniej z dwóch powodów. Po pierwsze w sytuacji gdy w gospodarce krąży pieniądz nie zadłużony nie jeden bank zapewne wolał by, żeby pieniądz ten powstał w banku i został oddany do użytkowania (pożyczony) pożyczkobiorcy, który będzie płacił w zamian procent czyli haracz. Inflacja powoduje, że ten już istniejący nie zadłużony pieniądz traci na wartości i musi być uzupełniany pieniądzem wytworzonym w banku. Po drugie nie ma lepszego interesu niż tworzenie pieniądza, za który nabywa się realne dobra, po czym pieniądz ten topnieje w ręku tego, kto te dobra odstąpił.

W Polskiej gospodarce po roku 1990 istniało wiele pieniądza niezadłużonego. W wyniku inflacji polska złotówka jest pieniądzem-długiem. Gospodarce nie uda się w zamian za realne dobra wykupić pieniędzy stworzonych przez bank, ponieważ w wyniku inflacji traci on moc nabywczą i musi być ponownie uzupełniany pieniądzem zadłużonym.

Inflacja pozwala bankom na nabywanie realnych dóbr za wytworzone przez siebie pieniądze bez obawy, że w końcu następne pieniądze gospodarce nie będą już potrzebne.

To co zostało na początku powiedziane o mechanizmie udzielania kredytów klientom indywidualnym lub też firmom, nie jest ograniczone jedynie do tych podmiotów. Jak przedstawił to wyżej pan Roman Szostek, proceder ten funkcjonuje także w skali państwowej.

Przykładowo: w USA bankiem centralnym odpowiedzialnym za prowadzenie polityki monetarnej jest prywatny bank o nazwie "Bank Rezerw Federalnych" - w skrócie FED (przymiotnik "federalnych" został wykorzystany tylko dlatego, by uśpić czujność amerykanów). W Polsce jest trochę inaczej, gdyż nasz bank centralny nie jest prywatny. Jednak tak naprawdę niewiele to zmienia, gdyż (jak już powiedziano) nasza konstytucja zabrania bankowi centralnemu na emisję pieniędzy na potrzeby rządowe (społeczne). Tak więc Polska jest uzależniona od prywatnego pieniądza bankierów. Nie jesteśmy wobec tego suwerennym i niepodległym państwem (mimo górnolotnych oświadczeń wysokich głów państwowych każdego roku w dniu 11 listopada), skoro pieniądz, bez którego nie może funkcjonować żadna z gospodarek na świecie, zmuszeni jesteśmy drogo kupować od bankierów-lichwiarzy. Na ironię zakrawa fakt, iż preambuła tej samej konstytucji rozpoczyna się słowami: "W trosce o byt i przyszłość naszej Ojczyzny, ...".

Dawny premier Kanady powiedział:

Liberałowie będą może chcieli wtrącić swoje "3 grosze" mówiąc, że problem tkwi w zbytniej regulacji rynku i sytuacja znacznie się poprawi, gdy owe regulacje zostaną zniesione. Wtedy to, ich zdaniem, tzw. niewidzialna ręka rynku doprowadzi do naprawienia sytuacji. Nie jest to jednak prawda. Ciągły wzrost podatków i długu publicznego, zubażanie społeczeństwa, bankructwa itd. są wpisane w DNA obecnego systemu finansowego. Jakże więc może on przyczyniać się do dobra wspólnego, jeśli stworzony został w zupełnie innym celu?

Skutki

Jakie są tego wszystkiego konsekwencje? Podstawowymi, które ciągle zauważamy, jest nieustanny wzrost i tworzenie coraz to nowych podatków. Zdarzyć się może czasowe zmniejszenie niektórych z nich, ale niewątpliwie ogólny trend jest rosnący. Jego skutki odczuwamy w swoich portfelach.

Kolejną konsekwencją jest oczywiście wysokie bezrobocie oraz emigracja zarobkowa. Znaczne koszty pracy skutecznie zniechęcają pracodawców do zatrudniania kolejnych pracowników. Ciągły brak pracy doprowadza wielu ludzi do depresji i popadania w nałogi, a skutkiem tego mogą być - i często są - różne dramaty rodzinne.

Wiemy też wszyscy, że ZUS sobie nie radzi i całkowitej zmiany (nie tylko kosmetycznej reformy) wymaga cały system emerytalny, który z pewnością zbankrutuje w ciągu najbliższych 10-20 lat. Sprawiedliwy system to taki, w którym każdy pracownik oszczędzałby na swoją emeryturę na prywatnym koncie emerytalnym. Jednak przy funkcjonującym w tej chwili systemie bankowym nie jest możliwe wprowadzenia takich zmian, gdyż obecni emeryci nie mogą zostać pozostawieni bez środków do życia. By zabezpieczyć środki finansowe aktualnym emerytom, rząd musiałby dodatkowo zadłużyć się u bankierów na kolejne ogromne kwoty. Póki więc polski złoty nie stanie się, jak to być powinno, własnością Narodu Polskiego, zmuszeni jesteśmy tolerować ten chory, chylący się coraz szybciej ku upadkowi system emerytalny.

Jak może sprawnie działać tzw. Służba Zdrowia, jeśli sama jest w terminalnym stanie? Szpitale toną w długach; ludzie muszą czekać po kilkanaście miesięcy na przyjęcie do specjalisty; NFZ nie refunduje wielu terapii ratujących życie (np. w SM). Państwo, zamiast dbać o zdrowie obywateli, nie robi prawie nic, gdyż ograniczone jest dopuszczalnym poziomem deficytu budżetowego. Trwając w zadłużającym systemie bankowym jakiekolwiek niezbędne i naglące działania, które rząd mógłby i powinien podjąć, wiążą się z zaciskaniem pętli długu na szyi naszego państwa.

Nie ulega także wątpliwości, iż przyczyną sporej ilości przestępstw jest aspekt materialny.

Długo jeszcze można by wymieniać negatywne skutki, jakie są efektem systemu finansowego w obecnej formie. Teraz już stwierdzenie, iż wszyscy jesteśmy niewolnikami banksterów, nie powinno dziwić nikogo. Dla wyjaśnienia: neologizm bankster powstał z połączenia słów bankier oraz gangster.

Konkluzja

Tak więc bankierzy, którzy nie wytwarzają jakichkolwiek dóbr, a jedynie udostępniają pieniądze, są jednymi z najbogatszych ludzi na ziemi. My natomiast, którzy wytwarzamy realne dobra (projektujemy i budujemy domy/drogi, zajmujemy się uprawą ziemi, wypiekamy chleb, nauczamy kolejne pokolenia, leczymy ludzi, dbamy o dobre wychowanie naszych dzieci, ...), zostaliśmy postawieni w roli ich służących.

Henry Ford (producent samochodów) powiedział:

Mam nadzieję, iż otworzyły Ci się oczy, szanowny/a Rodaku/Rodaczko, i w ramach swych możliwości nie będziesz się godzić na dalsze istnienie tej banksterskiej niewoli. Wbrew pozorom wiele zależy od każdego z nas. Przecież